1日10分、読むだけで“気づき”や“自分磨きのヒント”が得られる7日間の無料講座です。

無理なく続けられる形で、あなたの変化を応援します。

まずは気軽にDay 1から始めてみませんか?

・・・

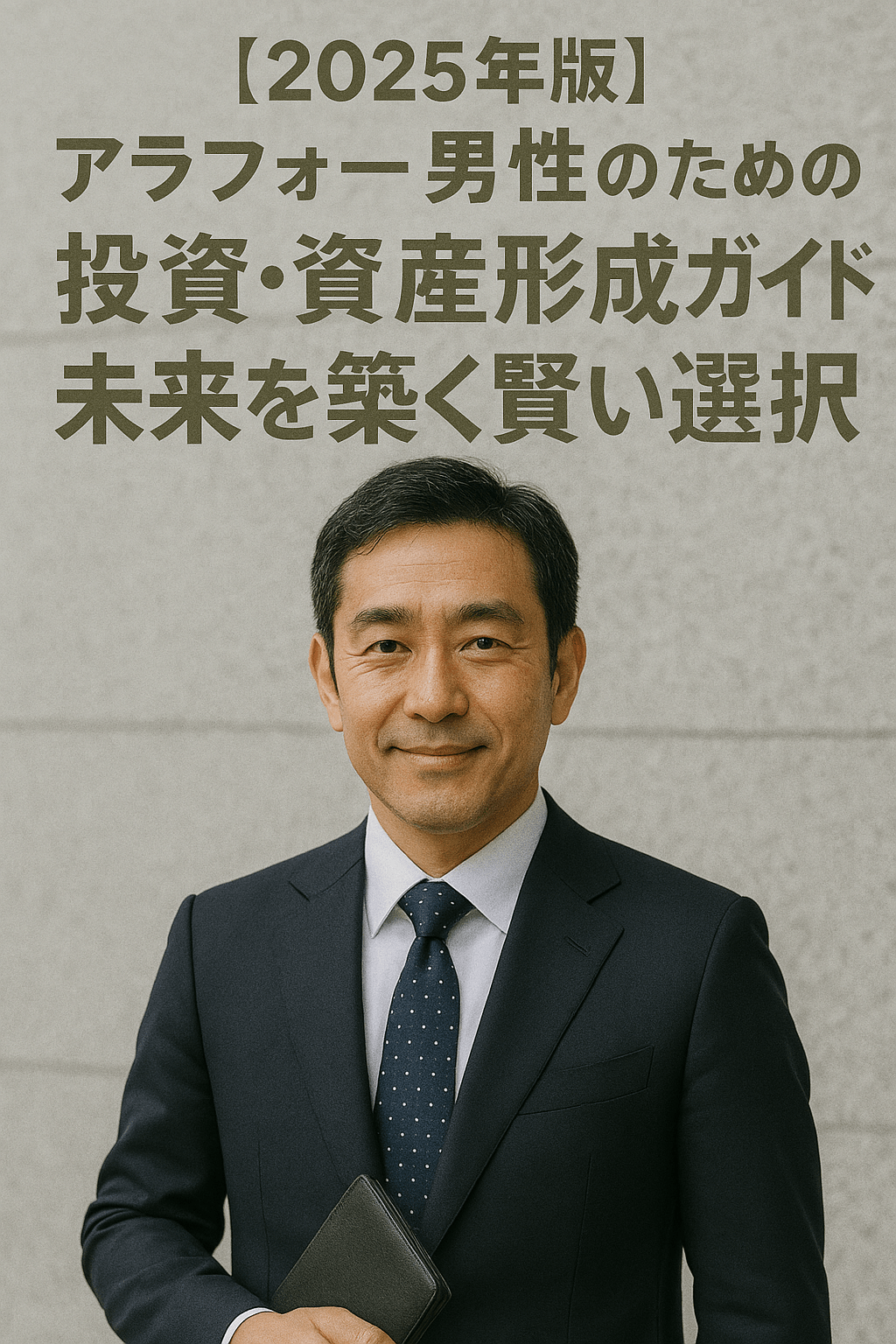

「老後2000万円問題」「年金だけでは不安…」

そんな言葉を聞いて、漠然とした不安を感じているアラフォー男性も多いのではないでしょうか。40代は、仕事や家庭で最も脂が乗る時期であると同時に、将来を見据えた資産形成を本格的に始めるべき重要な時期でもあります。しかし、「投資は難しそう」「何から始めればいいか分からない」と感じている方も少なくありません。

この記事では、2025年の最新の金融情勢と制度を踏まえ、アラフォー男性が未来の不安を解消し、豊かな人生を送るための投資・資産形成の基本を分かりやすく解説します。NISAやiDeCoといった税制優遇制度の活用から、不動産投資、そして老後資金の準備まで、あなたの資産を賢く育てるための一歩を踏み出す手助けとなれば幸いです。

目次

なぜアラフォー男性が今すぐ投資を始めるべきなのか?

時間の力を味方につける「複利効果」

投資の世界で最も強力な味方となるのが「複利効果」です。複利とは、投資で得た利益を元本に加えて再投資することで、雪だるま式に資産が増えていく効果のこと。若いうちから少額でも投資を始めることで、この複利効果を最大限に享受できます。40代は、まだ複利の恩恵を十分に受けられる「最後のチャンス」とも言える時期です。

インフレから資産を守る

物価が上昇するインフレの時代には、預貯金だけでは資産の価値が目減りしてしまいます。例えば、年2%のインフレが続けば、100万円の価値は10年後には約82万円に減少します。投資は、インフレによる資産価値の目減りを防ぎ、実質的な購買力を維持・向上させるための有効な手段です。

老後資金の準備とライフプランの実現

平均寿命が延び、人生100年時代と言われる現代において、公的年金だけでは豊かな老後を送ることが難しい時代になりつつあります。40代から計画的に資産形成を行うことで、老後の生活資金の不安を解消し、早期リタイアや趣味への投資など、多様なライフプランの実現が可能になります。

投資の基本:

リスクとリターンを理解する

投資には必ず「リスク」が伴います。しかし、リスクを正しく理解し、適切に管理することで、リターンを追求することが可能です。リスクとリターンは表裏一体であり、高いリターンを期待するには、それに見合ったリスクを取る必要があります。

分散投資の重要性

「卵は一つのカゴに盛るな」という格言があるように、投資においても分散投資は非常に重要です。一つの資産に集中投資するのではなく、複数の資産(株式、債券、不動産など)や地域(国内、海外)に分散して投資することで、リスクを低減できます。

長期・積立・分散投資

投資初心者にとって最も推奨されるのが「長期・積立・分散投資」です。

- 長期:

短期的な市場の変動に一喜一憂せず、数十年単位で投資を続けることで、リスクを平準化し、安定したリターンを期待できます。 - 積立:

毎月一定額を自動的に投資することで、価格が高い時には少なく、安い時には多く購入する「ドルコスト平均法」の効果が得られ、購入単価を平準化できます。 - 分散:

前述の通り、複数の資産や地域に分散して投資することで、リスクを低減します。

税制優遇制度を最大限活用する:

NISAとiDeCo

日本には、個人の資産形成を支援するための税制優遇制度として「NISA(少額投資非課税制度)」と「iDeCo(個人型確定拠出年金)」があります。これらを活用することで、通常かかる投資の利益に対する税金(約20%)が非課税となり、効率的に資産を増やすことができます。

新NISA:

2024年から始まった新しい非課税制度

2024年から始まった新しいNISAは、従来のNISAよりも非課税投資枠が大幅に拡大され、より柔軟な資産形成が可能になりました。アラフォー男性にとって、新NISAは資産形成の強力な味方となります。

新NISAの主なポイント

- 非課税保有限度額:

生涯で1,800万円(うち成長投資枠1,200万円)まで投資元本が非課税になります。 - 非課税保有期間:

無期限化され、いつでも売却して非課税枠を再利用できます。 - つみたて投資枠:

年間120万円まで、積立投資に適した投資信託を非課税で運用できます。 - 成長投資枠:

年間240万円まで、個別株や投資信託などを非課税で運用できます。

アラフォー男性の新NISA活用術

- まずは「つみたて投資枠」から:

投資初心者の方は、まず「つみたて投資枠」を活用し、少額からでも毎月コツコツと積立投資を始めることをお勧めします。世界経済全体に分散投資するインデックスファンドなどが適しています。 - 余裕資金で「成長投資枠」も活用:

投資に慣れてきたら、成長投資枠で個別株や高配当株、あるいはテーマ型投資信託などにも挑戦し、さらなるリターンを狙うことも可能です。 - 非課税枠の再利用:

売却して利益確定した場合でも、翌年以降に非課税枠が復活するため、柔軟な資産運用が可能です。

【おすすめ証券会社】

iDeCo:

老後資金準備の切り札

iDeCoは、自分で掛金を拠出し、自分で運用する私的年金制度です。掛金が全額所得控除の対象となるため、所得税や住民税が軽減されるという大きなメリットがあります。運用益も非課税で再投資され、受け取り時も税制優遇があります。

iDeCoの主なポイント

- 掛金が全額所得控除:

拠出した掛金は、その年の所得から全額控除されるため、所得税・住民税が軽減されます。 - 運用益が非課税:

運用で得た利益は非課税で再投資されます。 - 受け取り時も税制優遇:

60歳以降に年金または一時金として受け取る際も、公的年金等控除や退職所得控除の対象となり、税制優遇があります。 - 原則60歳まで引き出し不可:

老後資金を確実に準備できる反面、途中で引き出すことができないため、無理のない範囲で掛金を設定することが重要です。

アラフォー男性のiDeCo活用術

- まずは少額から始める:

月5,000円からでも始められるので、まずは無理のない範囲でスタートし、慣れてきたら増額を検討しましょう。 - NISAとの併用:

NISAとiDeCoは併用が可能です。NISAで短期・中期的な資産形成を行い、iDeCoで老後資金を準備するというように、目的別に使い分けるのが賢明です。 - 運用商品の選択:

元本確保型商品(定期預金、保険)と元本変動型商品(投資信託)があります。長期運用を前提とするiDeCoでは、リスクを抑えつつリターンを狙えるバランス型投資信託や、国内外の株式・債券に分散投資するインデックスファンドがおすすめです。

【おすすめiDeCo運営管理機関】

不動産投資の基礎知識:

安定した資産形成の選択肢

不動産投資は、家賃収入というインカムゲインと、売却益というキャピタルゲインの両方を狙える資産形成の選択肢です。特に40代は、金融機関からの融資も受けやすく、本業の収入があるため、不動産投資を始めるのに適した時期と言えます。

不動産投資のメリットとデメリット

メリット

- 安定した家賃収入:

入居者がいる限り、毎月安定した家賃収入が得られます。 - インフレに強い:

物価上昇とともに家賃や不動産価格も上昇する傾向があるため、インフレヘッジになります。 - レバレッジ効果:

金融機関からの融資を利用することで、自己資金以上の大きな資産を運用できます。 - 節税効果:

減価償却費やローン金利などを経費として計上できるため、所得税や住民税の節税効果が期待できます。 - 生命保険効果:

ローンを組む際に団体信用生命保険に加入すれば、万が一のことがあった場合でも残債が保険で完済され、家族に不動産を残すことができます。

デメリット

- 流動性が低い:

株式や投資信託に比べて、売却に時間がかかります。 - 初期費用が高い:

頭金や諸費用など、まとまった初期費用が必要です。 - 空室リスク:

入居者がいない期間は家賃収入が得られず、ローン返済や管理費などの負担が発生します。 - 修繕リスク:

経年劣化による修繕費用や、災害による損害が発生する可能性があります。 - 金利変動リスク:

変動金利でローンを組んだ場合、金利上昇によって返済額が増加するリスクがあります。

不動産投資の種類

- 区分マンション投資:

マンションの一室を購入し、賃貸に出す方法です。比較的小額から始められ、管理の手間も少ないため、初心者にも人気があります。 - 一棟アパート・マンション投資:

アパートやマンションを一棟丸ごと購入し、複数の部屋を賃貸に出す方法です。区分マンションよりも高額になりますが、得られる家賃収入も大きくなります。 - 戸建て投資:

一戸建て住宅を購入し、賃貸に出す方法です。ファミリー層からの需要が高く、長期入居が期待できます。

不動産投資を始める際のポイント

- 情報収集と学習:

不動産投資に関する書籍を読んだり、セミナーに参加したりして、基礎知識をしっかりと身につけましょう。 - 信頼できるパートナー選び:

不動産会社、金融機関、管理会社など、信頼できるパートナーを見つけることが成功の鍵となります。 - 物件選びの目利き:

立地、築年数、間取り、周辺環境など、入居者ニーズの高い物件を選ぶことが重要です。 - リスク管理:

空室リスク、修繕リスク、金利変動リスクなどを理解し、対策を講じましょう。

【おすすめサービス】

![]()